ਬੈਂਕਾਂ ਕੋਲ ਦਰਜਨਾਂ KPIs ਹੋ ਸਕਦੇ ਹਨ ਜੋ ਉਹ ਆਪਣੀ ਸਫਲਤਾ ਨੂੰ ਮਾਪਣ ਲਈ ਵਰਤਦੇ ਹਨ। ਗਾਹਕ ਧਾਰਨ, ਗਾਹਕ ਦੀ ਪ੍ਰਵੇਸ਼, ਸੰਪੱਤੀ ਗੁਣਵੱਤਾ, ਅਤੇ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਸੰਪਤੀਆਂ ਕੁਝ ਆਮ

ਬੈਂਕਿੰਗ ਕੇਪੀਆਈ ਹਨ ਜੋ ਲਗਭਗ ਸਾਰੇ ਬੈਂਕਾਂ ਲਈ ਢੁਕਵੇਂ ਹਨ।

ਫਿਰ ਵੀ ਜਿਹੜੇ ਬੈਂਕ

ਡਿਜ਼ੀਟਲ ਪਰਿਵਰਤਨ ਤੋਂ ਗੁਜ਼ਰ ਰਹੇ ਹਨ, ਉਹਨਾਂ ਨੂੰ KPIs ਸੈੱਟ ਕਰਨ ਦਾ ਫਾਇਦਾ ਹੁੰਦਾ ਹੈ ਜੋ ਖਾਸ ਤੌਰ 'ਤੇ ਉਹਨਾਂ ਦੇ ਗਾਹਕਾਂ ਦਾ ਸਾਹਮਣਾ ਕਰ ਰਹੇ

ਡਿਜੀਟਲ ਪ੍ਰੋਗਰਾਮਾਂ ਦੀ ਸਫਲਤਾ ਨੂੰ ਮਾਪਣ ਨਾਲ ਸਬੰਧਤ ਹਨ।

ਅਸੀਂ ਨੌਂ ਕੇਪੀਆਈ ਦੀ ਪਛਾਣ ਕੀਤੀ

ਹੈ ਜੋ ਇੱਕ ਡਿਜੀਟਲ ਪਲੇਟਫਾਰਮ ਦੇ ਲਾਗੂ ਹੋਣ ਦੁਆਰਾ ਸਿੱਧੇ ਤੌਰ 'ਤੇ ਪ੍ਰਭਾਵਿਤ ਹੁੰਦੇ ਹਨ। ਇੱਥੇ, ਅਸੀਂ ਖੋਜ ਕਰਾਂਗੇ ਕਿ ਉਹ ਕੀ ਕਹਿੰਦੇ ਹਨ, ਅਤੇ ਉਹ ਤੁਹਾਡੇ

ਆਧੁਨਿਕ ਬੈਂਕ ਜਾਂ ਕ੍ਰੈਡਿਟ ਯੂਨੀਅਨ ਲਈ ਇੰਨੇ ਮਹੱਤਵਪੂਰਨ ਕਿਉਂ ਹਨ।

ਮੁਕੰਮਲ ਹੋਣ ਦੀਆਂ ਦਰਾਂ

ਡੇਲੋਇਟ ਦੁਆਰਾ ਕੀਤੀ ਗਈ ਖੋਜ ਵਿੱਚ ਪਾਇਆ ਗਿਆ ਹੈ ਕਿ 40% ਉਪਭੋਗਤਾਵਾਂ ਨੇ ਬੈਂਕ ਦੇ ਖਾਤਾ ਖੋਲ੍ਹਣ ਦੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਛੱਡ ਦਿੱਤਾ ਹੈ। ਇਹ ਪੁੱਛੇ ਜਾਣ 'ਤੇ ਕਿ ਜ਼ਿਆਦਾਤਰ ਖਪਤਕਾਰਾਂ ਨੇ ਲੰਮੀ ਕਾਗਜ਼ੀ ਕਾਰਵਾਈ ਅਤੇ ਬਹੁਤ ਸਾਰੇ ਨਿੱਜੀ ਸਵਾਲ ਪੁੱਛੇ ਜਾਣ ਦਾ ਹਵਾਲਾ ਦਿੱਤਾ।

ਖਾਤਾ ਖੋਲ੍ਹਣਾ ਸ਼ਾਇਦ ਹੀ ਇੱਕ ਅਜਿਹੀ ਬੈਂਕ ਪ੍ਰਕਿਰਿਆ ਹੈ ਜੋ ਅਕਸਰ ਪੂਰਾ ਹੋਣ ਵਿੱਚ ਅਸਫਲ ਰਹਿੰਦੀ ਹੈ, ਹਾਲਾਂਕਿ ਇਹ ਦਲੀਲ ਨਾਲ ਕਿਸੇ ਬੈਂਕ ਦੀ ਹੇਠਲੀ ਲਾਈਨ ਲਈ ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਅਤੇ

ਲੋਨ ਐਪਲੀਕੇਸ਼ਨਾਂ ਨੂੰ ਵੀ ਅਕਸਰ ਇਸੇ ਕਾਰਨਾਂ ਕਰਕੇ ਛੱਡ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ।

ਯਾਦ ਰੱਖੋ ਕਿ

ਗਾਹਕ ਜੋ ਇੱਕ ਪ੍ਰਕਿਰਿਆ ਸ਼ੁਰੂ ਕਰਦੇ ਹਨ ਉਹਨਾਂ ਦਾ ਹਮੇਸ਼ਾ ਇਸਨੂੰ ਪੂਰਾ ਕਰਨ ਦਾ ਇਰਾਦਾ ਹੁੰਦਾ ਹੈ — ਨਹੀਂ ਤਾਂ, ਉਹਨਾਂ ਨੇ ਇਸਨੂੰ ਸ਼ੁਰੂ ਕਰਨ ਲਈ ਸ਼ੁਰੂ ਨਹੀਂ ਕੀਤਾ ਹੁੰਦਾ! ਜਿਹੜੇ

ਗਾਹਕ ਆਪਣੀ ਅਰਜ਼ੀ 100% ਔਨਲਾਈਨ ਭਰਨ ਅਤੇ ਜਮ੍ਹਾਂ ਕਰਾਉਣ ਦੇ ਯੋਗ ਹੁੰਦੇ ਹਨ, ਉਹਨਾਂ ਦੀ ਸਮਾਪਤੀ ਲਾਈਨ ਤੱਕ ਪਹੁੰਚਣ ਦੀ ਸੰਭਾਵਨਾ ਉਹਨਾਂ ਲੋਕਾਂ ਨਾਲੋਂ ਵੱਧ ਹੁੰਦੀ ਹੈ ਜੋ ਗੈਰ-

ਡਿਜੀਟਲ ਚੈਨਲ ਜਾਂ ਭੌਤਿਕ ਸ਼ਾਖਾ।

2. ਫੰਡਿੰਗ ਦਾ ਸਮਾਂ (TTF)

ਇਹ ਇੱਕ KPI ਹੈ ਜੋ

ਡਿਜੀਟਲ-ਕੇਂਦ੍ਰਿਤ ਬੈਂਕਾਂ ਦੇ ਨਾਲ-ਨਾਲ ਆਟੋ ਰਿਣਦਾਤਿਆਂ ਅਤੇ ਕ੍ਰੈਡਿਟ ਯੂਨੀਅਨਾਂ ਲਈ ਵੀ ਢੁਕਵਾਂ ਹੈ। ਚਾਹੇ ਉਹ ਘਰ, ਕਾਰ, ਜਾਂ ਕੋਈ ਹੋਰ ਚੀਜ਼ ਖਰੀਦ ਰਹੇ ਹੋਣ, ਖਪਤਕਾਰਾਂ ਕੋਲ ਹੁਣ ਲੰਬੀਆਂ

ਲੋਨ ਅਰਜ਼ੀ

ਪ੍ਰਕਿਰਿਆਵਾਂ ਲਈ ਧੀਰਜ ਨਹੀਂ ਹੈ — ਅਤੇ ਇਹਨਾਂ

ਪ੍ਰਕਿਰਿਆਵਾਂ ਦੇ ਨਾਲ ਆਉਣ ਵਾਲੀ ਅਟੱਲ ਉਡੀਕ ਦੀ ਮਿਆਦ।

ਵਾਸਤਵ ਵਿੱਚ, ਇੱਕ ਤਾਜ਼ਾ Lightico ਅਧਿਐਨ ਵਿੱਚ ਪਾਇਆ ਗਿਆ ਹੈ ਕਿ

42% ਉਧਾਰ ਲੈਣ ਵਾਲੇ ਜਿਨ੍ਹਾਂ ਨੇ ਆਪਣੀਆਂ ਕਾਰ

ਲੋਨ ਦੀਆਂ ਅਰਜ਼ੀਆਂ ਨੂੰ ਛੱਡ ਦਿੱਤਾ ਸੀ, ਨੇ ਅਜਿਹਾ ਕੀਤਾ ਕਿਉਂਕਿ ਇਸ ਨੂੰ ਫੰਡ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਬਹੁਤ ਸਮਾਂ ਲੱਗਿਆ।

ਖਪਤਕਾਰ ਐਮਾਜ਼ਾਨ ਪ੍ਰਾਈਮ 'ਤੇ ਉਸੇ ਦਿਨ ਦੀ ਡਿਲੀਵਰੀ, ਨੈੱਟਫਲਿਕਸ 'ਤੇ ਮੰਗ 'ਤੇ ਫਿਲਮਾਂ, ਅਤੇ ਉਬੇਰ ਐਪ ਦੇ ਕਲਿੱਕ ਰਾਹੀਂ ਟੈਕਸੀ ਸੇਵਾ ਦਾ ਆਨੰਦ ਲੈਂਦੇ ਹਨ। ਉਹਨਾਂ ਨੇ ਇਹਨਾਂ ਉਮੀਦਾਂ ਨੂੰ ਉਹਨਾਂ ਦੇ ਜੀਵਨ ਦੇ ਹਰ ਪਹਿਲੂ ਵਿੱਚ ਤੇਜ਼ ਸੇਵਾ ਲਈ ਟ੍ਰਾਂਸਫਰ ਕੀਤਾ ਹੈ, ਅਤੇ ਉਹਨਾਂ ਦੇ

ਕਰਜ਼ਿਆਂ ਨੂੰ ਮਨਜ਼ੂਰੀ ਮਿਲਣਾ ਕੋਈ ਅਪਵਾਦ ਨਹੀਂ ਹੈ।

3. ਟਰਨਅਰਾਊਂਡ ਟਾਈਮਜ਼ (TAT)

ਟਰਨਅਰਾਊਂਡ ਟਾਈਮ (TAT) ਉਸ ਸਮੇਂ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਜੋ ਗਾਹਕ ਦੀ ਬੇਨਤੀ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ ਲੱਗਦਾ ਹੈ, ਜੋ ਖਾਸ ਤੌਰ 'ਤੇ ਉਸ ਯੁੱਗ ਵਿੱਚ ਮਹੱਤਵਪੂਰਨ ਹੁੰਦਾ ਹੈ ਜਦੋਂ

ਗਾਹਕਾਂ ਦੀ ਪ੍ਰਤੀਕਿਰਿਆ ਦੇ ਲੰਬੇ ਸਮੇਂ ਲਈ ਸਹਿਣਸ਼ੀਲਤਾ ਘਟਦੀ ਰਹਿੰਦੀ ਹੈ।

ਇਸ ਲਈ, ਖਪਤਕਾਰਾਂ ਨੂੰ ਆਪਣੀ ਪਸੰਦ ਦੇ ਚੈਨਲ, ਖਾਸ ਤੌਰ 'ਤੇ

ਡਿਜੀਟਲ ਵਾਲੇ, ਅਤੇ ਉਸੇ ਚੈਨਲ ਰਾਹੀਂ ਸਮੇਂ ਸਿਰ, ਮਦਦਗਾਰ ਜਵਾਬ ਪ੍ਰਾਪਤ ਕਰਨ ਦੇ ਯੋਗ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ।

ਉਦਾਹਰਨ ਲਈ, ਫੇਸਬੁੱਕ ਮੈਸੇਂਜਰ 'ਤੇ ਪੁੱਛਗਿੱਛ ਕਰਨ ਵਾਲੇ ਗਾਹਕ ਨੂੰ ਦੋ ਦਿਨਾਂ ਬਾਅਦ ਗਾਹਕ ਸੇਵਾ ਹੌਟਲਾਈਨ 'ਤੇ ਕਾਲ ਕਰਨ ਲਈ ਨਹੀਂ ਕਿਹਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

ਅਜਿਹੇ ਅਰਧ

-ਡਿਜੀਟਲ ਉਪਾਅ ਬੇਕਾਰ ਹਨ ਕਿਉਂਕਿ ਉਹ ਅਸਲ ਵਿੱਚ ਟਰਨਅਰਾਉਂਡ ਸਮੇਂ ਨੂੰ ਨਹੀਂ ਘਟਾਉਂਦੇ - ਭਾਵੇਂ ਕਿ ਉਹਨਾਂ ਕੋਲ ਗਾਹਕ ਸੇਵਾ ਨੂੰ ਰਵਾਇਤੀ ਘੰਟਿਆਂ ਤੋਂ ਅੱਗੇ ਵਧਾਉਣ ਦੀ ਸਮਰੱਥਾ ਹੈ।

4. ਕਾਲ ਹੈਂਡਲ ਟਾਈਮਜ਼ (AHT)

ਔਸਤ ਹੈਂਡਲਿੰਗ ਟਾਈਮ (AHT) ਗਾਹਕ ਨਾਲ ਕਾਲ ਸੈਂਟਰ ਏਜੰਟ ਦੀ ਕਾਲ ਦੀ ਔਸਤ ਲੰਬਾਈ ਨੂੰ ਮਾਪਦਾ ਹੈ।

ਜਿਵੇਂ ਕਿ ਕੋਈ ਵੀ ਬੈਂਕ ਕਾਲ ਸੈਂਟਰ ਜਾਣਦਾ ਹੈ, ਏਜੰਟ ਉਤਪਾਦਕਤਾ ਅਤੇ

ਗਾਹਕ ਸੰਤੁਸ਼ਟੀ ਨੂੰ ਬਣਾਈ ਰੱਖਣ ਲਈ ਕਾਲ ਹੈਂਡਲਿੰਗ ਦੇ ਸਮੇਂ ਵਿੱਚ ਸੁਧਾਰ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ।

ਡਿਜੀਟਲ ਪ੍ਰਕਿਰਿਆਵਾਂ ਨੂੰ ਲਾਗੂ ਕਰਨਾ ਇਹਨਾਂ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਮਹੱਤਵਪੂਰਨ ਤੌਰ 'ਤੇ ਮਦਦ ਕਰ ਸਕਦਾ ਹੈ।

ਉਦਾਹਰਨ ਲਈ, ਕਾਲਾਂ ਨੂੰ ਸੰਭਾਲਣ ਦੀ ਆਮ ਪ੍ਰਕਿਰਿਆ ਦੀ ਜਾਂਚ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰੋ, ਅਤੇ ਦੇਖੋ ਕਿ ਕਿਹੜੇ ਪਹਿਲੂਆਂ ਨੂੰ ਸਵੈਚਲਿਤ ਰਿਕਾਰਡਿੰਗਾਂ ਲਈ ਛੱਡਿਆ ਜਾ ਸਕਦਾ ਹੈ।

ਬੈਂਕਿੰਗ ਉਦਯੋਗ ਬੇਲੋੜੇ ਸਵਾਲਾਂ ਦੀ ਪਛਾਣ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਵੀ ਕਰ ਸਕਦਾ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਗਾਹਕ ਨੂੰ ਇੱਕ ਸੁਰੱਖਿਅਤ ਔਨਲਾਈਨ ਵਾਤਾਵਰਣ ਵਿੱਚ ਵੇਰਵੇ ਭਰਨ ਲਈ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ, ਜੋ ਆਪਣੇ ਆਪ PDF ਵਿੱਚ ਭਰੇ ਜਾਂਦੇ ਹਨ ਅਤੇ ਏਜੰਟ ਦੇ CRM ਵਿੱਚ ਦਾਖਲ ਹੁੰਦੇ ਹਨ। ਇਹ

ਏਜੰਟਾਂ ਨੂੰ ਬੁਨਿਆਦੀ ਸਵਾਲ ਪੁੱਛਣ ਦੀ ਲੋੜ ਨੂੰ ਖਤਮ ਕਰ ਦਿੰਦਾ ਹੈ, ਇਸਲਈ ਉਹ ਕਾਲ ਦੇ ਦੌਰਾਨ ਸਮੱਸਿਆ ਨੂੰ ਹੱਲ ਕਰਨ ਅਤੇ ਜਾਣਕਾਰੀ ਇਕੱਠੀ ਕਰਨ 'ਤੇ ਘੱਟ ਸਮਾਂ ਬਿਤਾ ਸਕਦੇ ਹਨ।

5. ਪਰਿਵਰਤਨ ਦਰਾਂ

ਡਿਜੀਟਲ ਟੈਕਨਾਲੋਜੀ ਨੂੰ ਅਪਣਾਉਣਾ — ਬੈਕਐਂਡ ਅਤੇ ਫਰੰਟਐਂਡ ਦੋਵਾਂ 'ਤੇ — ਬੈਂਕਾਂ ਦੀਆਂ ਪਰਿਵਰਤਨ ਦਰਾਂ ਨੂੰ ਵਧਾ ਸਕਦਾ ਹੈ। ਪਰ ਕਿਵੇਂ?

ਸੇਲਜ਼ ਫਨਲ ਬਦਨਾਮ ਤੌਰ 'ਤੇ ਗੜਬੜ ਵਾਲੇ ਹੁੰਦੇ ਹਨ, ਅਤੇ ਸਾਰੇ ਬੈਂਕ ਯੋਗ ਮੌਕੇ, ਗੁਆਚ ਗਏ ਮੌਕੇ,

ਵਿਕਰੀ ਚੱਕਰ ਦੀ ਲੰਬਾਈ, ਅਤੇ ਬ੍ਰਾਂਚ, ਕਾਰੋਬਾਰੀ ਵਿਕਾਸ ਅਫਸਰ, ਅਤੇ

ਉਤਪਾਦ ਦੁਆਰਾ ਟੁੱਟਣ ਵਰਗੀ ਜਾਣਕਾਰੀ ਦਾ ਰਿਕਾਰਡ ਰੱਖਣ ਵਿੱਚ ਚੰਗੇ ਨਹੀਂ ਹੁੰਦੇ।

ਬੈਕਐਂਡ ਵਾਲੇ ਪਾਸੇ, ਸਵੈਚਲਿਤ, ਤਰਜੀਹੀ ਤੌਰ 'ਤੇ

ਕਲਾਉਡ-ਅਧਾਰਿਤ ਪ੍ਰਣਾਲੀਆਂ ਬੈਂਕਾਂ ਨੂੰ ਅਜਿਹੇ ਸਿਲੋਜ਼ ਤੋਂ ਬਚਣ ਵਿੱਚ ਮਦਦ ਕਰ ਸਕਦੀਆਂ ਹਨ ਜੋ ਅਜਿਹੀ ਮਹੱਤਵਪੂਰਨ ਜਾਣਕਾਰੀ ਨੂੰ ਅਸਪਸ਼ਟ ਰੱਖਦੇ ਹਨ। ਪਰਿਵਰਤਨ ਦਰਾਂ 'ਤੇ ਕੰਮ ਕਰਨਾ ਸੌਖਾ ਹੁੰਦਾ ਹੈ ਜਦੋਂ ਤੁਸੀਂ ਜਾਣਦੇ ਹੋ ਕਿ ਤੁਸੀਂ ਕਿਸ ਨਾਲ ਕੰਮ ਕਰ ਰਹੇ ਹੋ।

ਫਰੰਟਐਂਡ ਵਾਲੇ ਪਾਸੇ, ਗਾਹਕ

ਪ੍ਰਕਿਰਿਆਵਾਂ ਨੂੰ

ਡਿਜੀਟਾਈਜ਼ ਕਰਨਾ ਪਰਿਵਰਤਨ ਦਰਾਂ ਨੂੰ ਵਧਾਉਣ ਦੀ ਕੁੰਜੀ ਹੈ। ਕਿਸੇ ਵੀ ਭੌਤਿਕ ਕਾਗਜ਼ੀ ਕਾਰਵਾਈ ਜਾਂ ਬ੍ਰਾਂਚ ਵਿੱਚ ਮੁਲਾਕਾਤਾਂ ਤੋਂ ਬਿਨਾਂ ਇੱਕ ਸਿੰਗਲ

ਡਿਜੀਟਲ ਚੈਨਲ ਤੋਂ ਆਸਾਨੀ ਨਾਲ ਔਨਬੋਰਡ ਕਰਨ ਲਈ ਸੰਭਾਵਨਾਵਾਂ ਨੂੰ ਸਮਰੱਥ ਬਣਾਉਣਾ ਉਸ ਨਿਰਾਸ਼ਾ ਨੂੰ ਦੂਰ ਕਰਦਾ ਹੈ ਜੋ ਅਕਸਰ ਰੂਪਾਂਤਰਨ ਦੇ ਰਾਹ ਵਿੱਚ ਆਉਂਦੀ ਹੈ।

6. ਆਨ-ਬੋਰਡਿੰਗ ਦਰ

ਇੱਕ ਵਾਰ ਬੈਂਕਿੰਗ ਸੰਭਾਵਨਾਵਾਂ ਨੇ ਇੱਕ ਖਾਤੇ ਲਈ ਸਾਈਨ ਅੱਪ ਕਰਨ ਦਾ ਇਰਾਦਾ ਦਿਖਾਇਆ ਹੈ, ਬੈਂਕਾਂ ਨੂੰ ਆਖਰੀ ਗੱਲ ਇਹ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਕਿ ਉਹਨਾਂ ਲਈ ਉਸ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਲੋੜ ਤੋਂ ਵੱਧ ਔਖਾ ਬਣਾਇਆ ਜਾਵੇ।

ਬਹੁਤ ਸਾਰੇ ਬੈਂਕਾਂ ਨੂੰ ਅਜੇ ਵੀ ਲੋੜ ਹੈ ਉਹ

ਗਾਹਕ ਜੋ ਮੁਲਾਕਾਤ ਦਾ ਸਮਾਂ ਤਹਿ ਕਰਨ ਲਈ ਖਾਤਾ ਖੋਲ੍ਹਣ ਵਿੱਚ ਦਿਲਚਸਪੀ ਰੱਖਦੇ ਹਨ, ਫਾਰਮਾਂ ਦੇ ਸਟੈਕ ਭਰਦੇ ਹਨ, ਅਤੇ ਕਾਨੂੰਨੀ ਤੌਰ 'ਤੇ ਹਰੇਕ ਪੰਨੇ 'ਤੇ ਦਸਤਖਤ ਕਰਦੇ ਹਨ। ਜਿਨ੍ਹਾਂ

ਗਾਹਕਾਂ ਕੋਲ ਇਸ ਲਈ ਸਮਾਂ ਨਹੀਂ ਹੈ, ਉਹ ਸੱਚ ਦੀ ਭਾਲ ਕਰਨ ਲਈ ਜ਼ਿੰਮੇਵਾਰ ਹਨ

ਡਿਜ਼ੀਟਲ-ਪਹਿਲਾ ਬੈਂਕ ਜੋ ਉਹਨਾਂ ਨੂੰ ਦਿਮਾਗੀ ਸੁੰਨ ਕਰਨ ਵਾਲੇ ਫਾਰਮ ਭਰਨ ਲਈ ਆਪਣੇ ਦਿਨ ਵਿੱਚੋਂ ਸਮਾਂ ਕੱਢਣ ਦੀ ਲੋੜ ਨਹੀਂ ਪਵੇਗੀ।

ਬੇਸ਼ੱਕ, ਬੈਂਕਾਂ ਕੋਲ ਅਜੇ ਵੀ ਪਾਲਣਾ ਕਰਨ ਦੀਆਂ ਲੋੜਾਂ ਹਨ। ਇਸ ਲਈ ਬੈਂਕ ਦੀਆਂ ਸੰਭਾਵਨਾਵਾਂ ਨੂੰ ਇੱਕ ਸੁਰੱਖਿਅਤ ਔਨਲਾਈਨ ਚੈਨਲ ਜਿਵੇਂ ਕਿ ਇੱਕ ਵੈਬਸਾਈਟ ਜਾਂ ਸਮਾਰਟਫ਼ੋਨ ਰਾਹੀਂ ਆਨ-ਬੋਰਡ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦੇਣ ਨਾਲ ਆਨ-ਬੋਰਡਿੰਗ ਦਰਾਂ ਉੱਚੀਆਂ ਰਹਿੰਦੀਆਂ ਹਨ। ਉੱਥੇ,

ਗਾਹਕ ਦਸਤਾਵੇਜ਼ਾਂ ਨੂੰ ਅੱਪਲੋਡ ਕਰ ਸਕਦੇ ਹਨ,

ID ਦੀ ਪੁਸ਼ਟੀ ਕਰ ਸਕਦੇ ਹਨ,

ਮੋਬਾਈਲ-ਅਨੁਕੂਲਿਤ ਫਾਰਮ ਭਰ ਸਕਦੇ ਹਨ, ਅਤੇ ਆਪਣੇ

eSignature 'ਤੇ ਦਸਤਖਤ ਜਾਂ ਟਾਈਪ ਕਰ ਸਕਦੇ ਹਨ।

7. ਦਰ ਛੱਡੋ

ਇਸ ਦੇ ਉਲਟ, ਜਦੋਂ ਔਨਬੋਰਡਿੰਗ ਬੋਝਲ ਜਾਂ ਸਮਾਂ ਬਰਬਾਦ ਕਰਨ ਵਾਲੀ ਹੋਵੇ ਤਾਂ ਦਰਾਂ ਅਸਮਾਨ ਨੂੰ ਛੱਡ ਦਿਓ।

ਇੱਕ ਅਧਿਐਨ ਦੇ ਅਨੁਸਾਰ, ਵਿੱਤੀ ਖੇਤਰ ਵਿੱਚ ਲਗਭਗ 76% ਦੀ ਸਮੁੱਚੀ ਤਿਆਗ ਦਰ ਹੈ।

ਜਦੋਂ ਕਿ ਐਪਲੀਕੇਸ਼ਨਾਂ 'ਤੇ ਪਹੁੰਚਣ ਵਾਲੇ ਸੰਭਾਵੀ ਸਪੱਸ਼ਟ ਤੌਰ 'ਤੇ ਖਰੀਦ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ, ਖਾਤਾ ਖੋਲ੍ਹਣਾ ਚਾਹੁੰਦੇ ਹਨ, ਜਾਂ ਕੋਈ ਹੋਰ ਕਾਰਵਾਈ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ, ਉਹ ਅਕਸਰ ਅਸਪਸ਼ਟ ਫਾਰਮ ਹਿਦਾਇਤਾਂ, ਇੱਕ ਉਲਝਣ ਵਾਲੀ ਐਪਲੀਕੇਸ਼ਨ ਦੀ ਦਿੱਖ ਅਤੇ ਮਹਿਸੂਸ, ਅਤੇ ਦੂਜੇ ਚੈਨਲਾਂ ਵੱਲ ਰੀਡਾਇਰੈਕਸ਼ਨ ਦੁਆਰਾ ਰੋਕੇ ਜਾਂਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਉਹ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਜਾਰੀ ਰੱਖਣ ਲਈ ਸਾਰੀ ਪ੍ਰੇਰਣਾ ਗੁਆ ਦਿੰਦੇ ਹਨ, ਬਹੁਤ ਸਾਰੇ ਮਾਮਲਿਆਂ ਵਿੱਚ ਇੱਕ ਮੁਕਾਬਲੇ ਵਾਲੇ ਕੋਲ ਜਾਂਦੇ ਹਨ ਜੋ ਆਸਾਨ, ਤੇਜ਼

ਪ੍ਰਕਿਰਿਆਵਾਂ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈ।

8. ਗਾਹਕ ਟੱਚਪੁਆਇੰਟ

ਉਹ ਬੈਂਕ ਜੋ

ਡਿਜੀਟਾਈਜ਼ ਕਰ ਰਹੇ ਹਨ ਅਕਸਰ ਆਪਣੀਆਂ ਨਵੀਆਂ ਸਰਵ-ਚੈਨਲ ਪੇਸ਼ਕਸ਼ਾਂ 'ਤੇ ਮਾਣ ਮਹਿਸੂਸ ਕਰਦੇ ਹਨ।

ਗਾਹਕਾਂ ਨੂੰ ਇਹ ਵਿਕਲਪ ਦੇਣਾ ਚੰਗਾ ਹੈ ਕਿ ਉਹ ਆਪਣੀ

ਗਾਹਕ ਯਾਤਰਾ ਕਿੱਥੋਂ ਸ਼ੁਰੂ ਕਰਦੇ ਹਨ। ਪਰ ਬੈਂਕ ਕਈ ਵਾਰ ਇਹ ਭੁੱਲ ਜਾਂਦੇ ਹਨ ਕਿ

ਗਾਹਕ ਅਸਲ ਵਿੱਚ ਕੀ ਚਾਹੁੰਦੇ ਹਨ - ਅਤੇ ਬਹੁਤ ਘੱਟ ਹੀ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹਨ - ਇੱਕ ਸਿੰਗਲ ਚੈਨਲ ਤੋਂ ਇੱਕ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਸ਼ੁਰੂ ਕਰਨ ਅਤੇ ਪੂਰਾ ਕਰਨ ਦੀ ਯੋਗਤਾ ਹੈ।

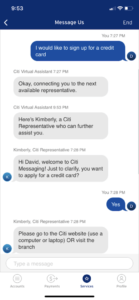

ਇਹ ਨੇਕ

ਇਰਾਦੇ ਵਾਲੇ ਸਰਵ- ਚੈਨਲ ਦੇ ਗਲਤ ਹੋਣ ਦੀ ਇੱਕ ਅਸਲ-ਜੀਵਨ ਉਦਾਹਰਨ ਹੈ:

ਇਹ ਬਹੁਤ ਵਧੀਆ ਹੈ ਕਿ

ਗਾਹਕ ਚੈਟਬੋਟਸ, ਮੈਸੇਜਿੰਗ ਐਪਸ, ਅਤੇ ਮੋਬਾਈਲ ਐਪਸ ਦੀ ਇੱਕ ਬੇਵੀ ਦੁਆਰਾ ਆਪਣੇ ਬੈਂਕਾਂ ਨਾਲ ਗੱਲਬਾਤ ਕਰ ਸਕਦੇ ਹਨ। ਪਰ ਇਹ ਉਹਨਾਂ ਨੂੰ ਥੋੜਾ ਚੰਗਾ ਕਰਦਾ ਹੈ ਜੇਕਰ ਉਹਨਾਂ ਨੂੰ ਉਹਨਾਂ ਦੀ ਸਮੱਸਿਆ ਦਾ ਹੱਲ ਕੀਤੇ ਬਿਨਾਂ ਇੱਕ ਚੈਨਲ ਤੋਂ ਦੂਜੇ ਚੈਨਲ ਵਿੱਚ ਉਛਾਲਿਆ ਜਾ ਰਿਹਾ ਹੈ। ਬਹੁਤ ਸਾਰੇ

ਗਾਹਕ ਜੋ ਆਪਣੀ ਗਾਹਕ ਯਾਤਰਾ ਦੌਰਾਨ ਬਹੁਤ ਸਾਰੇ ਟੱਚਪੁਆਇੰਟਾਂ ਦਾ ਸਾਹਮਣਾ ਕਰਦੇ ਹਨ ਬਸ ਛੱਡ ਦੇਣਗੇ। ਅਤੇ ਉਨ੍ਹਾਂ ਦਾ ਬੈਂਕ ਕੋਈ ਵੀ ਸਮਝਦਾਰ ਨਹੀਂ ਹੋਵੇਗਾ.

ਇਸ ਲਈ ਬੈਂਕਾਂ ਨੂੰ ਇੱਕ ਤੋਂ ਵੱਧ

ਡਿਜੀਟਲ ਚੈਨਲਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਸਾਵਧਾਨ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ ਜਦੋਂ ਤੱਕ ਉਹ ਅਸਲ ਵਿੱਚ ਉਸ ਚੈਨਲ ਤੋਂ ਕਿਸੇ ਗਾਹਕ ਦੀ ਬੇਨਤੀ ਨੂੰ ਪੂਰਾ ਕਰਨ ਦੇ ਯੋਗ ਨਹੀਂ ਹੁੰਦੇ। ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਗਾਹਕ ਜੋ ਕਿਸੇ ਬੈਂਕ ਨੂੰ ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਲਈ ਸਾਈਨ ਅੱਪ ਕਰਨ ਬਾਰੇ ਸੰਦੇਸ਼ ਦਿੰਦਾ ਹੈ, ਉਸ ਨੂੰ ਉਸੇ ਮੈਸੇਜਿੰਗ ਸਿਸਟਮ ਤੋਂ ਅਰਜ਼ੀ ਫਾਰਮ ਦਾ ਲਿੰਕ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਉਨ੍ਹਾਂ ਨੂੰ ਕਿਤੇ ਹੋਰ ਨਿਰਦੇਸ਼ਿਤ ਨਹੀਂ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

9. ਗਾਹਕ ਵਫ਼ਾਦਾਰੀ (NPS)

ਨੈੱਟ ਪ੍ਰਮੋਟਰ ਸਕੋਰ (NPS)

ਡਿਜ਼ੀਟਲ ਬੈਂਕਾਂ 'ਤੇ ਧਿਆਨ ਕੇਂਦਰਿਤ ਕਰਨ ਲਈ ਇੱਕ ਅਸ਼ਲੀਲ, ਨਰਮ ਮੈਟ੍ਰਿਕ ਵਾਂਗ ਲੱਗ ਸਕਦਾ ਹੈ, ਪਰ ਇਹ ਸੱਚਾਈ ਤੋਂ ਦੂਰ ਨਹੀਂ ਹੋ ਸਕਦਾ ਹੈ।

ਬੈਨ ਐਂਡ ਕੰਪਨੀ ਦੁਆਰਾ ਕਰਵਾਏ ਗਏ ਖੋਜ ਦੇ ਅਨੁਸਾਰ, ਵਿੱਤੀ

ਸੇਵਾ ਕੰਪਨੀਆਂ ਜੋ ਆਪਣੇ ਗਾਹਕਾਂ ਦੀ ਧਾਰਨਾ ਨੂੰ 5% ਤੱਕ ਵਧਾਉਂਦੀਆਂ ਹਨ, ਉਹਨਾਂ ਦੇ ਮੁਨਾਫੇ ਵਿੱਚ 25% ਦੀ ਛਾਲ ਹੁੰਦੀ ਹੈ।

ਗਾਹਕਾਂ ਦੀ ਸੰਤੁਸ਼ਟੀ ਵਧਣ ਨਾਲ ਵਧੇਰੇ ਵਫ਼ਾਦਾਰੀ ਹੁੰਦੀ ਹੈ, ਜਿਸਦਾ ਬੈਂਕਾਂ ਦੀਆਂ ਹੇਠਲੀਆਂ ਲਾਈਨਾਂ 'ਤੇ ਸਿੱਧਾ ਸਕਾਰਾਤਮਕ ਪ੍ਰਭਾਵ ਪੈਂਦਾ ਹੈ।

ਅਤੇ ਅੱਜ ਦੇ

ਡਿਜੀਟਲ ਸੰਸਾਰ ਵਿੱਚ, ਪੂਰੀ ਤਰ੍ਹਾਂ

ਡਿਜੀਟਲ , ਰਿਮੋਟ ਗਾਹਕ ਯਾਤਰਾਵਾਂ ਨੂੰ ਸਮਰੱਥ ਬਣਾਉਣ ਤੋਂ ਇਲਾਵਾ

ਗਾਹਕਾਂ ਦੀ ਸੰਤੁਸ਼ਟੀ ਅਤੇ ਵਫ਼ਾਦਾਰੀ ਨੂੰ ਵਧਾਉਣ ਦਾ ਕੋਈ ਪੱਕਾ ਤਰੀਕਾ ਨਹੀਂ ਹੈ।

ਇੱਕ ਸਿੰਗਾਪੁਰ-ਅਧਾਰਤ ਬੈਂਕ ਜਿਸ ਨੂੰ ਡੀਬੀਏ ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਨੇ ਪਾਇਆ ਕਿ ਜਦੋਂ ਕਿ ਇਸਦੇ

ਡਿਜੀਟਲ ਗਾਹਕਾਂ ਨੂੰ ਗੈਰ-

ਡਿਜੀਟਲ ਗਾਹਕਾਂ ਨਾਲੋਂ ਸੇਵਾ ਕਰਨ ਲਈ 1.5 ਗੁਣਾ ਜ਼ਿਆਦਾ ਖਰਚ ਕਰਨਾ ਪੈ ਸਕਦਾ ਹੈ, ਉਹ ਲਗਭਗ ਦੁੱਗਣੀ ਆਮਦਨ ਪੈਦਾ ਕਰਦੇ ਹਨ। ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ ਉਹਨਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਘੱਟ ਖਰਚਾ ਆਉਂਦਾ ਹੈ, ਵਧੇਰੇ

ਕਰਜ਼ੇ ਲੈਂਦੇ ਹਨ, ਵਧੇਰੇ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਅਤੇ ਵਧੇਰੇ ਜਮ੍ਹਾਂ ਰਕਮਾਂ ਹੁੰਦੀਆਂ ਹਨ।

ਲਾਈਟਿਕੋ ਦੀ ਖੋਜ ਇਸ ਗੱਲ ਦੀ ਪੁਸ਼ਟੀ ਕਰਦੀ ਹੈ ਕਿ

ਡਿਜੀਟਲ -ਪਹਿਲੇ ਬੈਂਕਾਂ ਵਿੱਚ ਗਾਹਕਾਂ ਦੀ ਦਿਲਚਸਪੀ ਹਰ ਸਮੇਂ ਉੱਚੀ ਹੈ। ਮਈ 2020 ਵਿੱਚ ਕੀਤੇ ਗਏ ਇੱਕ ਸਰਵੇਖਣ ਵਿੱਚ ਪਾਇਆ ਗਿਆ ਕਿ 79% ਅਮਰੀਕੀ ਖਪਤਕਾਰ ਹੁਣ ਆਪਣੇ ਬੈਂਕਾਂ ਤੋਂ ਹੋਰ

ਆਲ-ਡਿਜੀਟਲ ਪ੍ਰਕਿਰਿਆਵਾਂ ਚਾਹੁੰਦੇ ਹਨ।

ਡਿਜੀਟਾਈਜ਼ੇਸ਼ਨ ਅਤੇ ਵਫ਼ਾਦਾਰੀ ਵਿਚਕਾਰ ਸਬੰਧ ਸਪੱਸ਼ਟ ਨਹੀਂ ਹੋ ਸਕਦਾ।

ਹੇਠਲੀ ਲਾਈਨ: ਡਿਜੀਟਲ ਬੈਂਕਾਂ ਦਾ ਫੋਕਸ ਗਾਹਕ-ਸਬੰਧਤ KPIs 'ਤੇ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ

ਡਿਜੀਟਲ -ਪਹਿਲੇ ਬੈਂਕ ਗਾਹਕ ਨੂੰ ਹਰ ਕੰਮ ਦੇ ਕੇਂਦਰ ਵਿੱਚ ਰੱਖਦੇ ਹਨ, ਅਤੇ ਉਹ ਉੱਚ ਪਰਿਵਰਤਨ ਦਰਾਂ, ਛੋਟੇ ਟਰਨਅਰਾਉਂਡ ਸਮੇਂ, ਅਤੇ ਵਧੇਰੇ ਏਜੰਸੀ ਕੁਸ਼ਲਤਾ ਦੇ ਰੂਪ ਵਿੱਚ ਇਸਦਾ ਲਾਭ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਜਿਹੜੇ ਬੈਂਕ

ਡਿਜੀਟਾਈਜ਼ੇਸ਼ਨ ਦੀ ਪ੍ਰਕਿਰਿਆ ਵਿੱਚ ਹਨ, ਉਹਨਾਂ ਨੂੰ ਉਹਨਾਂ ਮੈਟ੍ਰਿਕਸ 'ਤੇ ਧਿਆਨ ਦੇਣਾ ਚਾਹੀਦਾ ਹੈ ਜੋ ਸਿੱਧੇ ਤੌਰ 'ਤੇ

ਗਾਹਕਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਅਤੇ ਉਹਨਾਂ ਦੀ ਸਾਂਭ-ਸੰਭਾਲ ਨਾਲ ਸਬੰਧਤ ਹਨ।

ਬੈਂਕਾਂ ਲਈ Lightico ਦਾ eSignature ਹੱਲ ਉਹਨਾਂ ਵਿੱਤੀ ਸੰਸਥਾਵਾਂ ਦੀ ਮਦਦ ਕਰ ਸਕਦਾ ਹੈ ਜੋ ਇੱਕ

ਡਿਜੀਟਲ- ਪਹਿਲੀ

ਰਣਨੀਤੀ ਲਈ ਵਚਨਬੱਧ ਹਨ ਜਦੋਂ ਇਹਨਾਂ ਸਾਰੇ KPIs ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ।

ਸਾਡਾ ਪਲੇਟਫਾਰਮ

ਏਜੰਟਾਂ ਨੂੰ

ਗਾਹਕਾਂ ਨੂੰ ਭੇਜੇ ਗਏ ਇੱਕ ਸੁਰੱਖਿਅਤ ਟੈਕਸਟ-ਮੈਸੇਜ ਲਿੰਕ ਰਾਹੀਂ ਬੈਂਕਿੰਗ

ਗਾਹਕਾਂ ਨੂੰ ਵੇਚਣ ਅਤੇ ਸੇਵਾ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦਾ ਹੈ ਜੋ ਇੱਕ ਮੋਬਾਈਲ ਵਾਤਾਵਰਣ ਲਈ ਖੁੱਲ੍ਹਦਾ ਹੈ। ਉੱਥੇ,

ਗਾਹਕ ਦਸਤਾਵੇਜ਼ ਅਪਲੋਡ ਕਰ ਸਕਦੇ ਹਨ, ਫਾਰਮ ਭਰ ਸਕਦੇ ਹਨ,

ID ਪ੍ਰਦਾਨ ਕਰ ਸਕਦੇ ਹਨ, ਭੁਗਤਾਨ ਕਰ ਸਕਦੇ ਹਨ, ਅਤੇ ਇੱਕ

ਡਿਜੀਟਲ ਦਸਤਖਤ ਜੋੜ ਸਕਦੇ ਹਨ।

ਔਸਤ ਤੌਰ 'ਤੇ, ਸਾਡੇ ਹੱਲ ਦੀ ਵਰਤੋਂ ਕਰਨ ਵਾਲੇ ਬੈਂਕ 33% ਤੇਜ਼ ਔਨਬੋਰਡਿੰਗ ਪ੍ਰਕਿਰਿਆ, 67% ਘੱਟ ਛੱਡਣ ਦੀ ਦਰ, ਅਤੇ 25% ਵਧੀ ਹੋਈ ਪਰਿਵਰਤਨ ਦਰ ਦੇਖਦੇ ਹਨ।

ਇਹ ਬਹੁਤ ਵਧੀਆ ਹੈ ਕਿ ਗਾਹਕ ਚੈਟਬੋਟਸ, ਮੈਸੇਜਿੰਗ ਐਪਸ, ਅਤੇ ਮੋਬਾਈਲ ਐਪਸ ਦੀ ਇੱਕ ਬੇਵੀ ਦੁਆਰਾ ਆਪਣੇ ਬੈਂਕਾਂ ਨਾਲ ਗੱਲਬਾਤ ਕਰ ਸਕਦੇ ਹਨ। ਪਰ ਇਹ ਉਹਨਾਂ ਨੂੰ ਥੋੜਾ ਚੰਗਾ ਕਰਦਾ ਹੈ ਜੇਕਰ ਉਹਨਾਂ ਨੂੰ ਉਹਨਾਂ ਦੀ ਸਮੱਸਿਆ ਦਾ ਹੱਲ ਕੀਤੇ ਬਿਨਾਂ ਇੱਕ ਚੈਨਲ ਤੋਂ ਦੂਜੇ ਚੈਨਲ ਵਿੱਚ ਉਛਾਲਿਆ ਜਾ ਰਿਹਾ ਹੈ। ਬਹੁਤ ਸਾਰੇ ਗਾਹਕ ਜੋ ਆਪਣੀ ਗਾਹਕ ਯਾਤਰਾ ਦੌਰਾਨ ਬਹੁਤ ਸਾਰੇ ਟੱਚਪੁਆਇੰਟਾਂ ਦਾ ਸਾਹਮਣਾ ਕਰਦੇ ਹਨ ਬਸ ਛੱਡ ਦੇਣਗੇ। ਅਤੇ ਉਨ੍ਹਾਂ ਦਾ ਬੈਂਕ ਕੋਈ ਵੀ ਸਮਝਦਾਰ ਨਹੀਂ ਹੋਵੇਗਾ.

ਇਸ ਲਈ ਬੈਂਕਾਂ ਨੂੰ ਇੱਕ ਤੋਂ ਵੱਧ ਡਿਜੀਟਲ ਚੈਨਲਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਸਾਵਧਾਨ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ ਜਦੋਂ ਤੱਕ ਉਹ ਅਸਲ ਵਿੱਚ ਉਸ ਚੈਨਲ ਤੋਂ ਕਿਸੇ ਗਾਹਕ ਦੀ ਬੇਨਤੀ ਨੂੰ ਪੂਰਾ ਕਰਨ ਦੇ ਯੋਗ ਨਹੀਂ ਹੁੰਦੇ। ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਗਾਹਕ ਜੋ ਕਿਸੇ ਬੈਂਕ ਨੂੰ ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਲਈ ਸਾਈਨ ਅੱਪ ਕਰਨ ਬਾਰੇ ਸੰਦੇਸ਼ ਦਿੰਦਾ ਹੈ, ਉਸ ਨੂੰ ਉਸੇ ਮੈਸੇਜਿੰਗ ਸਿਸਟਮ ਤੋਂ ਅਰਜ਼ੀ ਫਾਰਮ ਦਾ ਲਿੰਕ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਉਨ੍ਹਾਂ ਨੂੰ ਕਿਤੇ ਹੋਰ ਨਿਰਦੇਸ਼ਿਤ ਨਹੀਂ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।

ਇਹ ਬਹੁਤ ਵਧੀਆ ਹੈ ਕਿ ਗਾਹਕ ਚੈਟਬੋਟਸ, ਮੈਸੇਜਿੰਗ ਐਪਸ, ਅਤੇ ਮੋਬਾਈਲ ਐਪਸ ਦੀ ਇੱਕ ਬੇਵੀ ਦੁਆਰਾ ਆਪਣੇ ਬੈਂਕਾਂ ਨਾਲ ਗੱਲਬਾਤ ਕਰ ਸਕਦੇ ਹਨ। ਪਰ ਇਹ ਉਹਨਾਂ ਨੂੰ ਥੋੜਾ ਚੰਗਾ ਕਰਦਾ ਹੈ ਜੇਕਰ ਉਹਨਾਂ ਨੂੰ ਉਹਨਾਂ ਦੀ ਸਮੱਸਿਆ ਦਾ ਹੱਲ ਕੀਤੇ ਬਿਨਾਂ ਇੱਕ ਚੈਨਲ ਤੋਂ ਦੂਜੇ ਚੈਨਲ ਵਿੱਚ ਉਛਾਲਿਆ ਜਾ ਰਿਹਾ ਹੈ। ਬਹੁਤ ਸਾਰੇ ਗਾਹਕ ਜੋ ਆਪਣੀ ਗਾਹਕ ਯਾਤਰਾ ਦੌਰਾਨ ਬਹੁਤ ਸਾਰੇ ਟੱਚਪੁਆਇੰਟਾਂ ਦਾ ਸਾਹਮਣਾ ਕਰਦੇ ਹਨ ਬਸ ਛੱਡ ਦੇਣਗੇ। ਅਤੇ ਉਨ੍ਹਾਂ ਦਾ ਬੈਂਕ ਕੋਈ ਵੀ ਸਮਝਦਾਰ ਨਹੀਂ ਹੋਵੇਗਾ.

ਇਸ ਲਈ ਬੈਂਕਾਂ ਨੂੰ ਇੱਕ ਤੋਂ ਵੱਧ ਡਿਜੀਟਲ ਚੈਨਲਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਸਾਵਧਾਨ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ ਜਦੋਂ ਤੱਕ ਉਹ ਅਸਲ ਵਿੱਚ ਉਸ ਚੈਨਲ ਤੋਂ ਕਿਸੇ ਗਾਹਕ ਦੀ ਬੇਨਤੀ ਨੂੰ ਪੂਰਾ ਕਰਨ ਦੇ ਯੋਗ ਨਹੀਂ ਹੁੰਦੇ। ਉਦਾਹਰਨ ਲਈ, ਇੱਕ ਗਾਹਕ ਜੋ ਕਿਸੇ ਬੈਂਕ ਨੂੰ ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਲਈ ਸਾਈਨ ਅੱਪ ਕਰਨ ਬਾਰੇ ਸੰਦੇਸ਼ ਦਿੰਦਾ ਹੈ, ਉਸ ਨੂੰ ਉਸੇ ਮੈਸੇਜਿੰਗ ਸਿਸਟਮ ਤੋਂ ਅਰਜ਼ੀ ਫਾਰਮ ਦਾ ਲਿੰਕ ਪ੍ਰਾਪਤ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਉਨ੍ਹਾਂ ਨੂੰ ਕਿਤੇ ਹੋਰ ਨਿਰਦੇਸ਼ਿਤ ਨਹੀਂ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ।