Банкууд амжилтаа хэмжихэд ашигладаг олон арван KPI-тэй байж болно. Үйлчлүүлэгчийг хадгалах, харилцагчийн нэвтрэлт, хөрөнгийн чанар, удирдлагад байгаа хөрөнгө зэрэг нь бараг бүх банкинд хамааралтай

банкны ерөнхий KPI үзүүлэлтүүдийн зөвхөн нэг хэсэг юм.

Гэсэн хэдий ч

дижитал өөрчлөлтийг хийж байгаа банкууд үйлчлүүлэгчдэдээ чиглэсэн

дижитал хөтөлбөрийн амжилтыг хэмжихтэй холбоотой KPI-ийг тогтоох нь ашиг тустай.

Бид

дижитал платформыг хэрэгжүүлэхэд шууд нөлөөлдөг есөн KPI-ийг тодорхойлсон. Энд бид эдгээрийг юу гэж нэрлэдэг, яагаад таны

орчин үеийн банк эсвэл зээлийн холбоонд маш чухал болохыг судлах болно.

Гүйцэтгэлийн хувь хэмжээ

Deloitte компанийн хийсэн судалгаагаар хэрэглэгчдийн 40% нь банкинд данс нээлгэх үйл явцыг орхисон болохыг тогтоожээ. Хэрэглэгчдийн дийлэнх нь яагаад урт бичиг баримтын ажил, хэт олон хувийн асуулт асуусан талаар асуухад.

Данс нээлгэх нь ихэвчлэн дуусгавар болж чаддаггүй цорын ганц банкны үйл явц биш боловч энэ нь банкны орлогод хамгийн чухал ач холбогдолтой гэж хэлж болно. Үүнтэй төстэй шалтгаанаар зээлийн карт болон

зээлийн хүсэлтийг орхигдуулдаг.

Гэдгийг санах Үйл явцыг эхлүүлж буй

үйлчлүүлэгчид үргэлж үүнийг дуусгах санаатай байдаг - тэгэхгүй бол тэд үүнийг эхнээс нь эхлүүлэхгүй байх байсан! Өргөдлөө 100% онлайнаар бөглөж, илгээх боломжтой

үйлчлүүлэгчид барианд орох магадлал өндөр биш хүмүүсээс илүү байдаг.

дижитал суваг эсвэл физик салбар.

2. Санхүүжүүлэх хугацаа (TTF)

Энэ нь

дижитал төвлөрсөн банкууд, мөн автомашины зээлдүүлэгчид болон зээлийн хоршоодод хамааралтай KPI юм. Хэрэглэгчид орон сууц, машин эсвэл өөр зүйл худалдаж авсан эсэхээс үл хамааран урт хугацааны

зээлийн өргөдөл гаргах

үйл явц болон эдгээр

үйл явцыг дагалддаг зайлшгүй хүлээх хугацааг тэсвэрлэхээ больсон.

Үнэн хэрэгтээ саяхан Lightico-ийн судалгаагаар автомашины

зээл авах хүсэлтээ орхисон

зээлдэгчдийн 42% нь санхүүжилт авахад хэтэрхий удаан байсан тул үүнийг хийсэн болохыг тогтоожээ.

Хэрэглэгчид Amazon Prime дээр нэг өдрийн дотор хүргэлт, Netflix дээр хүссэн кино үзэх, Uber програмын товшилтоор такси үйлчилгээ авах боломжтой. Тэд амьдралынхаа бүх талбарт түргэн шуурхай үйлчилгээ үзүүлэх эдгээр хүлээлтийг шилжүүлсэн бөгөөд

зээлээ батлуулах нь онцгой тохиолдол биш юм.

3. Эргэлтийн хугацаа (TAT)

Эргэлтийн хугацаа (TAT) гэдэг нь үйлчлүүлэгчийн хүсэлтийг биелүүлэхэд шаардагдах хугацааг хэлдэг бөгөөд энэ нь

үйлчлүүлэгчдийн хариу үйлдэл үзүүлэх удаан хугацааны хүлцэл байнга буурч байгаа эрин үед онцгой чухал юм.

Үүний тулд хэрэглэгчид өөрсдийн сонгосон сувгаасаа, ялангуяа

дижитал сувгаасаа банктайгаа холбогдож, тухайн сувгаар цаг алдалгүй тустай хариулт авах боломжтой байх ёстой.

Жишээлбэл, Facebook Messenger дээр хүсэлт гаргаж байгаа хэрэглэгчийг хоёр хоногийн дараа харилцагчийн үйлчилгээний утас руу залга гэж хэлж болохгүй.

Ийм хагас

дижитал арга хэмжээ нь үйлчлүүлэгчдэд үзүүлэх үйлчилгээг уламжлалт цагийн хуваариас хэтрүүлэн өргөжүүлэх боломжтой ч гэсэн гүйцэтгэлийн хугацааг богиносгодоггүй тул ашиггүй юм.

4. Дуудлага хүлээн авах хугацаа (AHT)

Average Handling Time (AHT) нь дуудлагын төвийн төлөөлөгчийн үйлчлүүлэгчтэй хийсэн дуудлагын дундаж уртыг хэмждэг.

Аливаа банкны дуудлагын төвд дуудлага хүлээн авах хугацааг сайжруулах нь төлөөлөгчийн бүтээмж,

үйлчлүүлэгчийн сэтгэл ханамжийг хадгалахад маш чухал гэдгийг мэддэг.

Дижитал үйл явцыг хэрэгжүүлэх нь эдгээр зорилгод хүрэхэд ихээхэн тус болно.

Жишээлбэл, дуудлага хийх ердийн үйл явцыг судалж үзээд автомат бичлэгт аль талыг нь үлдээж болохыг хараарай.

Банкны салбар илүүдэл асуултуудыг тодорхойлохыг оролдож болно. Жишээлбэл, үйлчлүүлэгчээс аюулгүй онлайн орчинд дэлгэрэнгүй мэдээллийг бөглөхийг хүсэх ба эдгээрийг PDF файлд автоматаар оруулж, төлөөлөгчийн CRM-д оруулна. Энэ нь

төлөөлөгчдөөс үндсэн асуулт асуух шаардлагагүй болж, тэд асуудлыг шийдвэрлэхэд илүү их цаг зарцуулж, дуудлагын үеэр мэдээлэл цуглуулахад бага зарцуулдаг.

5. Хөрвүүлэх ханш

Арын болон урд талын аль алинд нь

дижитал технологийг нэвтрүүлэх нь банкуудын хөрвөх ханшийг нэмэгдүүлэх боломжтой. Гэхдээ яаж?

Борлуулалтын юүлүүрүүд нь эмх замбараагүй байдаг бөгөөд бүх банкууд шаардлага хангасан боломж, алдагдсан боломж,

борлуулалтын мөчлөгийн үргэлжлэх хугацаа, салбар, бизнес хөгжлийн ажилтан,

бүтээгдэхүүнээр задаргаа зэрэг мэдээллийг бүртгэхдээ сайн байдаггүй.

Ар талд нь автоматжуулсан, болж өгвөл

үүлд суурилсан системүүд нь банкуудад ийм чухал мэдээллийг нуун дарагдуулдаг силосоос зайлсхийхэд тусалдаг. Та юу хийж байгаагаа мэдэж байвал хөрвөх ханш дээр ажиллах нь илүү хялбар болно.

Хэрэглэгчийн

үйл явцыг дижитал болгох нь хөрвүүлэх хурдыг нэмэгдүүлэх гол түлхүүр юм. Боломжтой хүмүүсийг нэг

дижитал сувгаас ямар ч биет бичиг баримт бүрдүүлэлт эсвэл салбараар зочлохгүйгээр хялбархан холбох боломжийг олгох нь хөрвүүлэхэд байнга саад болдог бухимдлыг арилгадаг.

6. Ашиглалтын хувь

Банкны хэтийн төлөвүүд дансанд бүртгүүлэх хүсэлтэй байгаагаа харуулсан бол банкуудын хийх ёстой хамгийн сүүлчийн зүйл бол энэ үйл явцыг шаардлагатайгаас илүү хэцүү болгох явдал юм.

Хэт олон банк шаардаж байна Данс нээлгэх сонирхолтой

үйлчлүүлэгчид цаг товлох, багц маягт бөглөх, хууль ёсны хуудас бүрт гараар гарын үсэг зурах. Үүнийг хийх цаг завгүй

үйлчлүүлэгчид үнэнийг хайж олох үүрэгтэй Тэднээс оюун ухаанаа зовоодог маягт бөглөхөд цаг зав гаргахыг шаарддаггүй

дижитал анхны банк.

Мэдээжийн хэрэг, банкууд дагаж мөрдөх шаардлага хангасан хэвээр байна. Тийм ч учраас банкны хэтийн төлөвийг вэбсайт эсвэл ухаалаг утас гэх мэт найдвартай онлайн сувгаар нэвтрүүлэх боломжийг олгох нь элсэлтийн хувь хэмжээг өндөр байлгадаг. Тэнд

үйлчлүүлэгчид бичиг баримтаа байршуулж,

үнэмлэхээ баталгаажуулж ,

гар утсанд оновчтой маягт бөглөж, цахим гарын үсгээ гарын үсэг зурж эсвэл

бичиж болно.

7. Орхих ханш

Эсрэгээр, онгоцонд суух нь төвөгтэй эсвэл цаг хугацаа шаардсан тохиолдолд орхих үнэ огцом өсдөг. Нэгэн

судалгаагаар санхүүгийн салбар бараг 76% орхигдсон байна.

Өргөдөл хүлээж авсан хүмүүс худалдан авалт хийх, данс нээх эсвэл өөр арга хэмжээ авах хүсэлтэй байгаа ч маягтын тодорхойгүй зааварчилгаа, төөрөгдүүлсэн програмын харагдах байдал, бусад суваг руу чиглүүлэх зэргээр саад учруулдаг. Тиймээс тэд үргэлжлүүлэн боловсруулах хүсэл эрмэлзэлээ алдаж, ихэнх тохиолдолд илүү хялбар, хурдан

процессыг санал болгодог өрсөлдөгч рүү очдог.

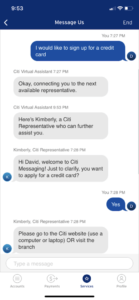

8. Хэрэглэгчийн холбоо барих цэгүүд

Дижитал хэлбэрт шилжүүлж буй банкууд олон сувгийн шинэ саналаараа бахархдаг.

Үйлчлүүлэгчдийн аялалаа хаанаас эхлэх талаар

үйлчлүүлэгчдэд сонголт өгөх нь сайн хэрэг. Гэвч банкууд

үйлчлүүлэгчид үнэхээр хүсч байгаа зүйл бол заримдаа нэг сувгаас үйл явцыг эхлүүлж дуусгах чадвар гэдгийг мартдаг.

Сайн санаатай omnichannel буруу болсны бодит жишээ энд байна:

Үйлчлүүлэгчид олон тооны чатбот, мессеж, гар утасны программуудаар дамжуулан банктайгаа харилцах боломжтой болсон нь үнэхээр гайхалтай. Гэхдээ асуудлаа шийдээгүй байж нэг сувгаас нөгөө суваг руу шилжүүлбэл тийм ч сайн зүйл болохгүй. Үйлчлүүлэгчийн аялалын явцад хэт олон холбоо барих цэгтэй тулгарсан олон

үйлчлүүлэгч зүгээр л бууж өгөх болно. Мөн тэдний банк илүү ухаалаг байх болно.

Ийм учраас банкууд харилцагчийн хүсэлтийг тухайн сувгаас шууд биелүүлэх боломжгүй л бол олон тооны

дижитал сувагт хөрөнгө оруулахаас болгоомжлох хэрэгтэй. Жишээлбэл, кредит картаар бүртгүүлэх тухай банк руу мессеж илгээсэн үйлчлүүлэгч тухайн мессежийн системээс өргөдлийн маягтын холбоосыг авах ёстой. Тэднийг өөр газар чиглүүлэх ёсгүй.

9. Хэрэглэгчийн үнэнч байдал (NPS)

Net Promoter Score (NPS) нь

дижитал банкуудад анхаарлаа хандуулах ёстой бүдэг бадаг, зөөлөн хэмжигдэхүүн мэт сонсогдож магадгүй ч энэ нь үнэнээс хол байж болохгүй.

Bain & Company -ийн хийсэн судалгаагаар үйлчлүүлэгчдээ 5%-иар нэмэгдүүлсэн санхүүгийн

үйлчилгээний компаниудын ашиг 25%-иар өссөн байна.

Хэрэглэгчийн сэтгэл ханамжийг нэмэгдүүлэх нь үнэнч байдлыг нэмэгдүүлэхэд хүргэдэг бөгөөд энэ нь банкуудын орлогод шууд эерэг нөлөө үзүүлдэг.

Өнөөгийн

дижитал ертөнцөд

хэрэглэгчийн сэтгэл ханамж , үнэнч байдлыг нэмэгдүүлэхийн тулд бүрэн

дижитал , алсын зайнаас хэрэглэгчийн аялалыг идэвхжүүлэхээс өөр найдвартай арга байхгүй.

Сингапурт төвтэй DBA нэртэй банк

дижитал үйлчлүүлэгчид нь

дижитал бус

харилцагчдаас 1.5 дахин их зардал гаргаж чаддаг ч бараг хоёр дахин их орлого олдог болохыг тогтоожээ. Учир нь тэд олж авахад бага зардалтай, илүү их

зээл авч, илүү их хөрөнгө оруулалт хийж, өндөр хадгаламжтай байдаг.

Lightico-ийн судалгаагаар

дижитал банкуудын хэрэглэгчдийн сонирхол урьд өмнө байгаагүй өндөр түвшинд байгааг баталж байна. 2020 оны 5-р сард явуулсан судалгаагаар Америкийн хэрэглэгчдийн 79% нь банкнаасаа илүү олон

тоон процессыг хүсч байгааг харуулжээ.

Дижиталчлал болон үнэнч байдлын хоорондын уялдаа холбоог илүү тодорхой хэлж чадахгүй.

Хамгийн гол нь: Дижитал банкууд харилцагчтай холбоотой KPI-д анхаарлаа хандуулах ёстой

Дижитал банкууд үйлчлүүлэгчээ хийж буй бүх зүйлийнхээ төвд тавьдаг бөгөөд хөрвөх чадвар өндөр, эргэлтийн хугацаа богино, агентлагийн үр ашгийг дээшлүүлэх зэргээр үр шимийг нь хүртдэг. Тиймээс

дижитал хэлбэрт шилжүүлж буй банкууд

харилцагчдыг олж авах, хадгалахтай шууд холбоотой хэмжигдэхүүнд анхаарлаа хандуулах хэрэгтэй.

Lightico-ийн

банкуудад зориулсан цахим гарын үсгийн шийдэл нь

дижитал стратегийг баримталдаг санхүүгийн байгууллагуудад эдгээр бүх KPI-ийн талаар илүү сайн ажиллахад тусалдаг.

Манай платформ нь

төлөөлөгчдөд гар утасны орчинд нээгдсэн

харилцагчид руу илгээсэн мессежийн аюулгүй холбоосоор дамжуулан банкны

харилцагчдад худалдах, үйлчлэх боломжийг олгодог. Тэнд

үйлчлүүлэгчид бичиг баримт байршуулах, маягт бөглөх,

иргэний үнэмлэх өгөх, төлбөр хийх,

тоон гарын үсэг нэмэх боломжтой.

Дунджаар манай шийдлийг ашигладаг банкууд ажилд орох үйл явц 33%-иар хурдан, орхих хувь 67%-иар буурч, хөрвөх хувь 25%-иар нэмэгдсэн байна.

Үйлчлүүлэгчид олон тооны чатбот, мессеж, гар утасны программуудаар дамжуулан банктайгаа харилцах боломжтой болсон нь үнэхээр гайхалтай. Гэхдээ асуудлаа шийдээгүй байж нэг сувгаас нөгөө суваг руу шилжүүлбэл тийм ч сайн зүйл болохгүй. Үйлчлүүлэгчийн аялалын явцад хэт олон холбоо барих цэгтэй тулгарсан олон үйлчлүүлэгч зүгээр л бууж өгөх болно. Мөн тэдний банк илүү ухаалаг байх болно.

Ийм учраас банкууд харилцагчийн хүсэлтийг тухайн сувгаас шууд биелүүлэх боломжгүй л бол олон тооны дижитал сувагт хөрөнгө оруулахаас болгоомжлох хэрэгтэй. Жишээлбэл, кредит картаар бүртгүүлэх тухай банк руу мессеж илгээсэн үйлчлүүлэгч тухайн мессежийн системээс өргөдлийн маягтын холбоосыг авах ёстой. Тэднийг өөр газар чиглүүлэх ёсгүй.

Үйлчлүүлэгчид олон тооны чатбот, мессеж, гар утасны программуудаар дамжуулан банктайгаа харилцах боломжтой болсон нь үнэхээр гайхалтай. Гэхдээ асуудлаа шийдээгүй байж нэг сувгаас нөгөө суваг руу шилжүүлбэл тийм ч сайн зүйл болохгүй. Үйлчлүүлэгчийн аялалын явцад хэт олон холбоо барих цэгтэй тулгарсан олон үйлчлүүлэгч зүгээр л бууж өгөх болно. Мөн тэдний банк илүү ухаалаг байх болно.

Ийм учраас банкууд харилцагчийн хүсэлтийг тухайн сувгаас шууд биелүүлэх боломжгүй л бол олон тооны дижитал сувагт хөрөнгө оруулахаас болгоомжлох хэрэгтэй. Жишээлбэл, кредит картаар бүртгүүлэх тухай банк руу мессеж илгээсэн үйлчлүүлэгч тухайн мессежийн системээс өргөдлийн маягтын холбоосыг авах ёстой. Тэднийг өөр газар чиглүүлэх ёсгүй.