银行可以使用数十个 KPI 来衡量其成功。 客户保留率、客户渗透率、资产质量和管理资产只是与几乎所有银行相关的一些一般

银行 KPI 。

然而,正在经历

数字化 转型的银行受益于设置 KPI,这些 KPI 专门与衡量其面向客户的

数字 项目的成功相关。

我们已经确定了九个受

数字平台实施直接影响的 KPI。 在这里,我们将探讨它们所指的内容,以及为什么它们对您的

现代银行或信用合作社如此重要。

完成率

德勤进行的研究发现,40% 的消费者已经放弃了银行的开户流程。 当被问及为什么大多数消费者提到冗长的文书工作和太多的个人问题时。

开户几乎不是唯一经常无法完成的银行流程,尽管它可以说是对银行底线最重要的流程。 由于类似的原因,信用卡和

贷款 申请也经常被放弃。

请记住 开始流程的

客户 总是有完成它的意图——否则,他们一开始就不会开始! 能够 100% 在线填写和提交申请的

客户 比那些被退回到非

数字 渠道或物理分支。

2. 融资时间(TTF)

这是一个与以

数字为重点的 银行以及汽车贷方和信用合作社相关的 KPI。 无论是购买房屋、汽车还是其他东西,消费者都不再对漫长的

贷款 申请

流程 以及伴随这些

流程 的不可避免的等待期产生耐心。

事实上,Lightico 最近的一项研究发现,放弃汽车

贷款 申请

的借款人中有 42% 这样做是因为获得资金的时间太长。

消费者可以在 Amazon Prime 上享受当日送达服务,在 Netflix 上点播电影,并通过点击 Uber 应用程序享受出租车服务。 他们已经将这些对快速服务的期望转移到了生活的方方面面,

贷款 获得批准也不例外。

3. 周转时间 (TAT)

周转时间(Turnaround Time,TAT)是指完成客户请求所需的时间,这在

客户 对冗长响应时间的容忍度不断下降的时代尤为重要。

为此,消费者应该能够从他们选择的渠道(尤其是

数字 渠道)与银行联系,并通过同一渠道获得及时、有用的答复。

例如,不应告知在 Facebook Messenger 上提出查询的客户在两天后拨打客户服务热线。

这种准

数字化 措施是无用的,因为它们实际上并没有减少周转时间——即使它们有可能通过将客户服务扩展到传统时间以外。

4. 呼叫处理时间 (AHT)

平均处理时间 (AHT) 衡量呼叫中心座席与客户通话的平均时长。

任何银行呼叫中心都知道,提高呼叫处理时间对于保持代理生产力和

客户满意度 至关重要。 实施

数字 流程 可以极大地帮助实现这些目标。

例如,尝试检查处理呼叫的典型过程,看看哪些方面可以留给自动录音。

银行业也可以尝试识别多余的问题。 例如,可以要求客户在安全的在线环境中填写详细信息,这些信息会自动填充到 PDF 中并输入到代理的 CRM 中。 这消除了

座席 询问基本问题的需要,因此他们可以将更多时间花在解决问题上,而不是在通话期间花在信息收集上。

5. 转化率

在后端和前端采用

数字 技术可以提高银行的转换率。 但是如何?

销售 漏斗是出了名的混乱,并非所有银行都擅长跟踪信息,例如合格机会、失去的机会、

销售 周期长度以及分行、业务开发人员和

产品 的故障。

在后端,自动化的,最好

是基于云的 系统可以帮助银行避免使此类重要信息变得模糊的孤岛。 当您知道要处理的内容时,处理转换率会更容易。

在前端,

数字化 客户

流程 是提高转化率的关键。 使潜在客户能够从单一

数字 渠道轻松入职,无需任何实际文书工作或分支机构内访问,消除了经常阻碍转换的挫败感。

6. 入职率

一旦银行潜在客户表现出注册账户的意图,银行最不应该做的就是让这个过程变得比他们所需要的更难。

太多银行仍然需要 有兴趣开设帐户以安排约会、填写成堆表格并手动签署每一页法律术语的

客户 。 根本没有时间这样做的

客户 很可能会寻找真正的

数字优先 银行,不会要求他们从一天中抽出时间来填写令人麻木的表格。

当然,银行仍然有合规要求需要遵守。 这就是为什么允许银行潜在客户通过安全的在线渠道(例如网站或智能手机)入职可以保持高入职率的原因。 在那里,

客户 可以上传

文件 、

验证身份 、填写

针对移动设备优化的 表格,以及签署或键入他们的

电子签名 。

7. 放弃率

相反,当入职繁琐或耗时时,放弃率会飙升。 根据

一项研究 ,金融部门的整体放弃率接近 76%。

虽然到达应用程序的潜在客户显然想要进行购买、开立账户或采取其他一些操作,但他们经常被不明确的表单说明、令人困惑的应用程序外观和重定向到其他渠道所吓倒。 因此,他们失去了继续处理的所有动力,在许多情况下会转向提供更简单、更快速

流程 的竞争对手。

8. 客户接触点

正在

数字化 的银行通常为其新的全渠道产品感到自豪。 最好让

客户 选择从哪里开始他们的

客户旅程 。 但银行有时会忘记,

客户 真正想要的——而且很少得到——是从单一渠道开始和完成流程的能力。

这是一个

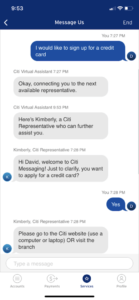

善意的 全渠道出错的真实例子:

客户 可以通过聊天机器人、消息应用程序和移动应用程序与他们的银行进行互动,这真是太好了。 但是,如果他们在没有解决问题的情况下从一个频道跳到下一个频道,这对他们没有什么好处。 许多在

客户 旅程中遇到太多接触点的客户只会放弃。 他们的银行也不会更聪明。

这就是为什么银行应该谨慎投资多个

数字 渠道,除非它们实际上能够直接从该渠道满足客户的要求。 例如,向银行发送关于注册信用卡的消息的客户应该直接从该消息传递系统获得指向申请表的链接。 他们不应该被引导到别处。

9. 客户忠诚度 (NPS)

净推荐 值 (NPS) 听起来像是

数字 银行关注的一个模糊的软指标,但事实并非如此。 根据

贝恩公司 的研究,客户保留率提高 5% 的金融

服务 公司的利润增长了 25%。 提高

客户满意度 会带来更高的忠诚度,这对银行的底线有直接的积极影响。

在当今的

数字 世界中,没有比启用完全

数字化 的远程客户旅程更可靠的方法来提高

客户满意度 和忠诚度。

一家名为 DBA 的新加坡银行发现,虽然其

数字客户 的服务成本可能是非

数字 客户 的 1.5 倍,但他们产生的收入几乎是非数字客户的两倍。 那是因为他们获得的成本更低,获得的

贷款 更多,投资更多,存款更高。

Lightico 的研究证实,客户对

数字 优先银行的兴趣空前高涨。 2020 年 5 月进行的一项调查发现,79% 的美国消费者现在希望他们的银行有更多

的全数字化流程 。

数字化 和忠诚度之间的联系再清楚不过了。

底线:数字银行的重点应该放在与客户相关的 KPI 上

数字 优先的银行将客户置于他们所做一切的中心,并从中受益,包括更高的转换率、更短的周转时间和更高的代理效率。 因此,处于

数字化 过程中的银行应将重点放在与获取和维护

客户 直接相关的指标上。

Lightico 的

银行电子签名解决方案 可以帮助致力于

数字 优先

战略 的金融机构在所有这些 KPI 方面表现出色。

我们的平台允许

代理商 通过发送给

客户 的安全短信链接向银行

客户 销售和服务,该链接对移动环境开放。 在那里,

客户 可以上传

文件 、填写表格、提供

身份证件 、付款和添加

数字 签名。

平均而言,使用我们解决方案的银行的入职流程速度提高了 33%,放弃率降低了 67%,转化率提高了 25%。

客户可以通过聊天机器人、消息应用程序和移动应用程序与他们的银行进行互动,这真是太好了。 但是,如果他们在没有解决问题的情况下从一个频道跳到下一个频道,这对他们没有什么好处。 许多在客户旅程中遇到太多接触点的客户只会放弃。 他们的银行也不会更聪明。

这就是为什么银行应该谨慎投资多个数字渠道,除非它们实际上能够直接从该渠道满足客户的要求。 例如,向银行发送关于注册信用卡的消息的客户应该直接从该消息传递系统获得指向申请表的链接。 他们不应该被引导到别处。

客户可以通过聊天机器人、消息应用程序和移动应用程序与他们的银行进行互动,这真是太好了。 但是,如果他们在没有解决问题的情况下从一个频道跳到下一个频道,这对他们没有什么好处。 许多在客户旅程中遇到太多接触点的客户只会放弃。 他们的银行也不会更聪明。

这就是为什么银行应该谨慎投资多个数字渠道,除非它们实际上能够直接从该渠道满足客户的要求。 例如,向银行发送关于注册信用卡的消息的客户应该直接从该消息传递系统获得指向申请表的链接。 他们不应该被引导到别处。