ธนาคารสามารถมี KPI ได้หลายสิบรายการเพื่อวัดความสำเร็จ การรักษาลูกค้า การเจาะลูกค้า คุณภาพสินทรัพย์ และสินทรัพย์ภายใต้การบริหารเป็นเพียงส่วนหนึ่งของ

KPI ของธนาคาร ทั่วไปที่เกี่ยวข้องกับธนาคารเกือบทั้งหมด

ทว่าธนาคารต่างๆ ที่กำลังอยู่ระหว่างการเปลี่ยนแปลงทาง

ดิจิทัล จะได้รับประโยชน์จากการกำหนด KPI ที่เกี่ยวข้องโดยเฉพาะกับการวัดความสำเร็จของโปรแกรม

ดิจิทัล ที่ต้องเผชิญกับลูกค้า

เราได้ระบุ KPI เก้ารายการที่ได้รับผลกระทบโดยตรง

จากการใช้งานแพลตฟอร์มดิจิทัล ที่นี่ เราจะสำรวจสิ่งที่พวกเขาอ้างถึง และเหตุใดจึงมีความสำคัญมากสำหรับ

ธนาคารสมัยใหม่หรือสหภาพเครดิตของคุณ

อัตราความสำเร็จ

การวิจัยที่ดำเนินการโดย Deloitte พบว่า 40% ของผู้บริโภคละทิ้งกระบวนการเปิดบัญชีของธนาคาร เมื่อถูกถามว่าทำไมผู้บริโภคส่วนใหญ่ถึงอ้างถึงเอกสารที่มีความยาวและถามคำถามส่วนตัวมากเกินไป

การเปิดบัญชีแทบจะไม่เป็นกระบวนการเดียวของธนาคารที่มักจะล้มเหลวในการดำเนินการให้เสร็จสิ้น แม้ว่าจะเป็นกระบวนการที่สำคัญที่สุดต่อผลกำไรของธนาคารก็ตาม การสมัครบัตรเครดิตและ

เงินกู้ มักถูกละทิ้งด้วยเหตุผลที่คล้ายคลึงกัน

จำไว้

ลูกค้า ที่เริ่มกระบวนการมักมีความตั้งใจที่จะทำมันให้เสร็จ มิฉะนั้น พวกเขาคงไม่ได้เริ่มต้นมันด้วย!

ลูกค้า ที่สามารถกรอกและส่งใบสมัครออนไลน์ได้ 100% มักจะเข้าเส้นชัยมากกว่าผู้ที่ถูกเด้งไปไม่ใช่ช่องทาง

ดิจิทัล หรือสาขาทางกายภาพ

2. เวลาในการระดมทุน (TTF)

นี่คือ KPI ที่เกี่ยวข้องกับธนาคาร

ที่เน้นด้านดิจิทัล เช่นเดียวกับผู้ให้กู้รถยนต์และสหภาพเครดิต ไม่ว่าพวกเขาจะซื้อบ้าน รถยนต์ หรืออย่างอื่น ผู้บริโภคไม่มีความอดทนสำหรับ

กระบวนการ ขอสินเชื่อ ระยะยาวอีกต่อไป — และระยะเวลารอคอยที่หลีกเลี่ยงไม่ได้ที่มาพร้อมกับ

กระบวนการ เหล่านี้

อันที่จริง ผลการศึกษาของ Lightico เมื่อเร็ว ๆ นี้พบว่า

42% ของผู้กู้ ที่ละทิ้งการสมัคร

สินเชื่อ รถยนต์ของพวกเขาทำเช่นนั้นเพราะใช้เวลานานเกินไปในการรับเงิน

ผู้บริโภคเพลิดเพลินกับการจัดส่ง Amazon Prime ในวันเดียวกัน ภาพยนตร์ออนดีมานด์บน Netflix และบริการแท็กซี่ผ่านการคลิกแอป Uber พวกเขาโอนความคาดหวังเหล่านี้สำหรับการบริการที่รวดเร็วไปยังทุกด้านของชีวิต และการได้รับอนุมัติ

เงินกู้ ก็ไม่มีข้อยกเว้น

3. เวลาตอบสนอง (ททท.)

เวลาตอบสนอง (TAT) หมายถึงเวลาที่ใช้ในการดำเนินการตามคำขอของลูกค้า ซึ่งมีความสำคัญอย่างยิ่งในยุคที่ความอดทนของ

ลูกค้า ต่อเวลาตอบสนองที่ยาวนานลดลง

ด้วยเหตุนี้ ผู้บริโภคควรสามารถเข้าถึงธนาคารของตนได้จากช่องทางที่ตนเลือก โดยเฉพาะช่องทาง

ดิจิทัล และรับคำตอบที่เป็นประโยชน์และทันท่วงทีผ่านช่องทางเดียวกันนั้น

ตัวอย่างเช่น ไม่ควรแจ้งลูกค้าที่ติดต่อด้วยคำถามบน Facebook Messenger ในอีกสองวันต่อมาให้โทรหาสายด่วนบริการลูกค้า

มาตรการเสมือน

ดิจิทัล ดังกล่าวไม่มีประโยชน์เพราะไม่ได้ช่วยลดเวลาตอบสนองจริงๆ แม้ว่ามาตรการดังกล่าวจะมีศักยภาพในการขยายบริการลูกค้าให้มากกว่าเวลาปกติก็ตาม

4. เวลาจัดการการโทร (AHT)

เวลาในการจัดการเฉลี่ย (AHT) วัดความยาวเฉลี่ยของการโทรของตัวแทนศูนย์บริการทางโทรศัพท์กับลูกค้า

ตามที่คอลเซ็นเตอร์ของธนาคารทราบ การปรับปรุงเวลาในการจัดการการโทรเป็นสิ่งสำคัญสำหรับการรักษาประสิทธิภาพการทำงานของตัวแทนและ

ความพึงพอใจของลูกค้า การใช้

กระบวนการ ดิจิทัล สามารถช่วยให้บรรลุเป้าหมายเหล่านี้ได้อย่างมาก

ตัวอย่างเช่น ลองตรวจสอบกระบวนการทั่วไปของการจัดการการโทร และดูว่าด้านใดบ้างที่สามารถปล่อยให้การบันทึกอัตโนมัติ

อุตสาหกรรมการธนาคารยังสามารถลองระบุคำถามซ้ำซ้อนได้ ตัวอย่างเช่น สามารถขอให้ลูกค้ากรอกรายละเอียดในสภาพแวดล้อมออนไลน์ที่ปลอดภัย ซึ่งจะถูกเติมลงใน PDF และป้อนลงใน CRM ของตัวแทนโดยอัตโนมัติ วิธีนี้ทำให้

เจ้าหน้าที่ ไม่ต้องถามคำถามพื้นฐาน ดังนั้นพวกเขาจึงสามารถใช้เวลามากขึ้นในการแก้ปัญหาและใช้เวลาน้อยลงในการรวบรวมข้อมูลระหว่างการโทร

5. อัตราการแปลง

การใช้เทคโนโลยี

ดิจิทัล ทั้งในส่วนแบ็คเอนด์และส่วนหน้าสามารถเพิ่มอัตราการแปลงของธนาคารได้ แต่อย่างไร

กระบวนการ

ขาย นั้นค่อนข้างยุ่งเหยิง และไม่ใช่ว่าทุกธนาคารจะเก่งในการติดตามข้อมูล เช่น โอกาสที่เหมาะสม โอกาสที่เสียไป ระยะเวลาของวงจร

การขาย และการแยกย่อยตามสาขา เจ้าหน้าที่ฝ่ายพัฒนาธุรกิจ และ

ผลิตภัณฑ์

ในด้านแบ็กเอนด์ ระบบอัตโนมัติและโดยเฉพาะอย่างยิ่ง

บนคลาวด์ สามารถช่วยธนาคารต่างๆ หลีกเลี่ยงระบบไซโลที่ปกปิดข้อมูลสำคัญดังกล่าวไว้ได้ การทำงานกับอัตรา Conversion จะง่ายขึ้นเมื่อคุณรู้ว่ากำลังเผชิญกับอะไร

ที่ส่วนหน้า การแปลง

กระบวนการ ของลูกค้าให้เป็น

ดิจิทัล เป็นกุญแจสำคัญในการเพิ่มอัตราการแปลง ช่วยให้ผู้มีแนวโน้มเป็นลูกค้าสามารถเข้าร่วมได้อย่างง่ายดายจากช่องทาง

ดิจิทัล เพียงช่องทางเดียว โดยไม่ต้องมีเอกสารจริงหรือเยี่ยมชมสาขา ขจัดความคับข้องใจที่มักจะขัดขวางการเปลี่ยนแปลง

6. อัตราการออนบอร์ด

เมื่อผู้มีแนวโน้มจะเป็นธนาคารได้แสดงเจตจำนงที่จะลงชื่อสมัครใช้บัญชี สิ่งสุดท้ายที่ธนาคารควรทำคือทำให้กระบวนการนั้นยากกว่าที่จำเป็นสำหรับพวกเขา

ยังต้องการธนาคารจำนวนมากเกินไป

ลูกค้า ที่สนใจเปิดบัญชีเพื่อนัดเวลา กรอกแบบฟอร์ม และเซ็นชื่อนิติบุคคลแต่ละหน้าด้วยตนเอง

ลูกค้า ที่ไม่มีเวลาสำหรับสิ่งนี้จะต้องค้นหาความจริง ธนาคาร

ดิจิทัลแห่งแรก ที่ไม่ต้องการให้พวกเขาใช้เวลาทั้งวันในการกรอกแบบฟอร์มที่ทำให้มึนงง

แน่นอนว่าธนาคารยังมีข้อกำหนดที่ต้องปฏิบัติตาม นั่นเป็นสาเหตุที่ทำให้ผู้ที่มีแนวโน้มจะเป็นลูกค้าของธนาคารสามารถเข้าร่วมได้ผ่านช่องทางออนไลน์ที่ปลอดภัย เช่น เว็บไซต์หรือสมาร์ทโฟน จึงมีอัตราการเตรียมความพร้อมสูง ที่นั่น

ลูกค้า สามารถอัปโหลด

เอกสาร รับการ

ยืนยัน ID กรอกแบบฟอร์ม

ที่ปรับให้เหมาะกับมือถือ และลงนามหรือพิมพ์ลายเซ็น

อิเล็กทรอนิกส์

7. อัตราการละทิ้ง

ในทางกลับกัน อัตราการละทิ้งจะเพิ่มขึ้นอย่างรวดเร็วเมื่อการเริ่มต้นใช้งานนั้นยุ่งยากหรือใช้เวลานาน จากการ

ศึกษาหนึ่ง ภาคการเงินมีอัตราการละทิ้งโดยรวมเกือบ 76%

ในขณะที่ผู้ที่มีแนวโน้มจะเป็นลูกค้าที่มาถึงแอปพลิเคชันอย่างชัดเจนต้องการทำการซื้อ เปิดบัญชี หรือดำเนินการอย่างอื่น พวกเขามักถูกขัดขวางโดยคำแนะนำแบบฟอร์มที่ไม่ชัดเจน รูปลักษณ์และความรู้สึกของแอปพลิเคชันที่สับสน และการเปลี่ยนเส้นทางไปยังช่องทางอื่นๆ ดังนั้น พวกเขาจึงสูญเสียแรงจูงใจทั้งหมดเพื่อดำเนินการต่อไป ในหลาย ๆ กรณีไปที่คู่แข่งที่นำเสนอ

กระบวนการ ที่ง่ายกว่าและเร็วกว่า

8. จุดสัมผัสของลูกค้า

ธนาคารที่แปลงเป็น

ดิจิทัล มักจะภาคภูมิใจในข้อเสนอใหม่จากทุกช่องทาง เป็นการดีที่จะให้

ลูกค้า มีตัวเลือกในการเริ่มต้น

เส้นทางของลูกค้า แต่บางครั้งธนาคารก็ลืมไปว่าสิ่งที่

ลูกค้า ต้องการจริงๆ และแทบจะไม่ได้รับก็คือความสามารถในการเริ่มต้นและดำเนินการให้เสร็จสิ้นจากช่องทางเดียว

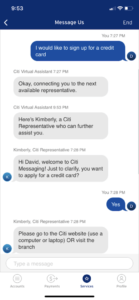

นี่คือตัวอย่างในชีวิตจริงของ omnichannel

ที่มีเจตนาดี ผิดพลาด:

เป็นเรื่องดีที่

ลูกค้า สามารถโต้ตอบกับธนาคารของตนผ่านแชทบอท แอพส่งข้อความ และแอพมือถือ แต่จะไม่ค่อยดีนักหากพวกเขาถูกตีกลับจากช่องหนึ่งไปยังอีกช่องหนึ่งโดยไม่ได้แก้ไขปัญหา

ลูกค้า จำนวนมากที่พบจุดสัมผัสมากเกินไประหว่างเส้นทางของลูกค้าก็จะยอมแพ้ และธนาคารของพวกเขาจะไม่มีใครฉลาดกว่า

นั่นคือเหตุผลที่ธนาคารควรระมัดระวังในการลงทุนในช่องทาง

ดิจิทัล หลายช่องทาง เว้นแต่จะสามารถตอบสนองคำขอของลูกค้าได้โดยตรงจากช่องทางนั้น ตัวอย่างเช่น ลูกค้าที่ส่งข้อความถึงธนาคารเกี่ยวกับการลงชื่อสมัครใช้บัตรเครดิตควรได้รับลิงก์ไปยังแบบฟอร์มใบสมัครจากระบบข้อความนั้นโดยตรง ไม่ควรนำไปที่อื่น

9. ความภักดีของลูกค้า (NPS)

คะแนนโปรโมเตอร์สุทธิ (NPS) อาจดูเหมือนเป็นตัวชี้วัดที่คลุมเครือและนุ่มนวลสำหรับธนาคาร

ดิจิทัล ที่จะมุ่งเน้น แต่นั่นไม่สามารถห่างไกลจากความจริงได้ จากการวิจัยที่จัดทำโดย

Bain & Company บริษัท ที่

ให้บริการด้าน การเงินที่เพิ่มการรักษาลูกค้าไว้ 5% มีกำไรเพิ่มขึ้น 25% การเพิ่ม

ความพึงพอใจของลูกค้า นำไปสู่ความภักดีที่มากขึ้น ซึ่งส่งผลโดยตรงในเชิงบวกต่อผลกำไรของธนาคาร

และในโลก

ดิจิทัล ทุกวันนี้ ไม่มีวิธีใดที่จะเพิ่ม

ความพึงพอใจ และความภักดีของลูกค้าได้แน่นอนไปกว่าการเปิดใช้งานการเดินทางของลูกค้าทางไกล

แบบดิจิทัล อย่างสมบูรณ์

ธนาคารในสิงคโปร์ชื่อ DBA พบว่าแม้ว่า

ลูกค้าดิจิทัล อาจมีค่าใช้จ่ายในการให้บริการมากกว่า

ลูกค้า ที่ไม่ใช่

ดิจิทัล ถึง 1.5 เท่า แต่ก็สร้างรายได้เกือบสองเท่า นั่นเป็นเพราะพวกเขาใช้เงินน้อยกว่าในการได้มา

กู้เงิน มากขึ้น ลงทุนมากขึ้น และมีเงินฝากสูงขึ้น

การวิจัยของ Lightico ยืนยันว่าลูกค้าสนใจธนาคาร

ดิจิทัล แห่งแรกอยู่ในระดับสูงตลอดเวลา การสำรวจเมื่อเดือนพฤษภาคม 2020 พบว่า 79% ของผู้บริโภคชาวอเมริกันต้องการ

กระบวนการดิจิทัลทั้งหมด จากธนาคารมากขึ้น ความเชื่อมโยงระหว่างการ

แปลงเป็นดิจิทัล และความภักดีนั้นไม่ชัดเจน

บรรทัดล่าง: การมุ่งเน้นของธนาคารดิจิทัลควรอยู่ที่ KPI ที่เกี่ยวข้องกับลูกค้า

ธนาคารแห่งแรกในโลก

ดิจิทัล ให้ความสำคัญกับลูกค้าเป็นศูนย์กลางของทุกสิ่งที่พวกเขาทำ และพวกเขาจะได้รับประโยชน์ในแง่ของอัตราการแปลงที่สูงขึ้น เวลาตอบสนองที่สั้นลง และประสิทธิภาพของหน่วยงานที่มากขึ้น ดังนั้น ธนาคารที่อยู่ในขั้นตอนการแปลงเป็น

ดิจิทัล ควรให้ความสำคัญกับตัวชี้วัดที่เกี่ยวข้องโดยตรงกับการได้มาซึ่งและรักษา

ลูกค้า ไว้

โซลูชัน eSignature ของ Lightico สำหรับธนาคาร สามารถช่วยให้สถาบันการเงินที่มุ่งมั่นใน

กลยุทธ์ ด้าน

ดิจิทัล ที่เน้นด้านดิจิทัลมีประสิทธิภาพเหนือกว่าเมื่อเทียบกับ KPI เหล่านี้ทั้งหมด

แพลตฟอร์มของเราช่วยให้

ตัวแทน ขายและให้บริการ

ลูกค้า ด้านการธนาคารผ่านลิงก์ข้อความที่ปลอดภัยซึ่งส่งถึง

ลูกค้า ที่เปิดสู่สภาพแวดล้อมแบบเคลื่อนที่ ที่นั่น

ลูกค้า สามารถอัปโหลด

เอกสาร กรอกแบบฟอร์ม ระบุ

ID ชำระเงิน และเพิ่มลายเซ็น

ดิจิทัล

โดยเฉลี่ยแล้ว ธนาคารที่ใช้โซลูชันของเราจะเห็นกระบวนการเริ่มต้นที่เร็วขึ้น 33% อัตราการละทิ้งที่ลดลง 67% และอัตรา Conversion เพิ่มขึ้น 25%

เป็นเรื่องดีที่ ลูกค้า สามารถโต้ตอบกับธนาคารของตนผ่านแชทบอท แอพส่งข้อความ และแอพมือถือ แต่จะไม่ค่อยดีนักหากพวกเขาถูกตีกลับจากช่องหนึ่งไปยังอีกช่องหนึ่งโดยไม่ได้แก้ไขปัญหา ลูกค้า จำนวนมากที่พบจุดสัมผัสมากเกินไประหว่างเส้นทางของลูกค้าก็จะยอมแพ้ และธนาคารของพวกเขาจะไม่มีใครฉลาดกว่า

นั่นคือเหตุผลที่ธนาคารควรระมัดระวังในการลงทุนในช่องทาง ดิจิทัล หลายช่องทาง เว้นแต่จะสามารถตอบสนองคำขอของลูกค้าได้โดยตรงจากช่องทางนั้น ตัวอย่างเช่น ลูกค้าที่ส่งข้อความถึงธนาคารเกี่ยวกับการลงชื่อสมัครใช้บัตรเครดิตควรได้รับลิงก์ไปยังแบบฟอร์มใบสมัครจากระบบข้อความนั้นโดยตรง ไม่ควรนำไปที่อื่น

เป็นเรื่องดีที่ ลูกค้า สามารถโต้ตอบกับธนาคารของตนผ่านแชทบอท แอพส่งข้อความ และแอพมือถือ แต่จะไม่ค่อยดีนักหากพวกเขาถูกตีกลับจากช่องหนึ่งไปยังอีกช่องหนึ่งโดยไม่ได้แก้ไขปัญหา ลูกค้า จำนวนมากที่พบจุดสัมผัสมากเกินไประหว่างเส้นทางของลูกค้าก็จะยอมแพ้ และธนาคารของพวกเขาจะไม่มีใครฉลาดกว่า

นั่นคือเหตุผลที่ธนาคารควรระมัดระวังในการลงทุนในช่องทาง ดิจิทัล หลายช่องทาง เว้นแต่จะสามารถตอบสนองคำขอของลูกค้าได้โดยตรงจากช่องทางนั้น ตัวอย่างเช่น ลูกค้าที่ส่งข้อความถึงธนาคารเกี่ยวกับการลงชื่อสมัครใช้บัตรเครดิตควรได้รับลิงก์ไปยังแบบฟอร์มใบสมัครจากระบบข้อความนั้นโดยตรง ไม่ควรนำไปที่อื่น